录入时间:2019-11-11

为了进一步优化增值税发票系统,提高用户体验,根据国家税务总局安排部署,现有增值税发票选择确认平台将升级成增值税发票综合服务平台,但网址没有变化,您收藏的网页不用进行修改,只需登陆即可看到网页改变。

新平台都增加了哪些功能?对原来的认证有什么影响?具体操作流程是什么?我们为您整理了以下内容。

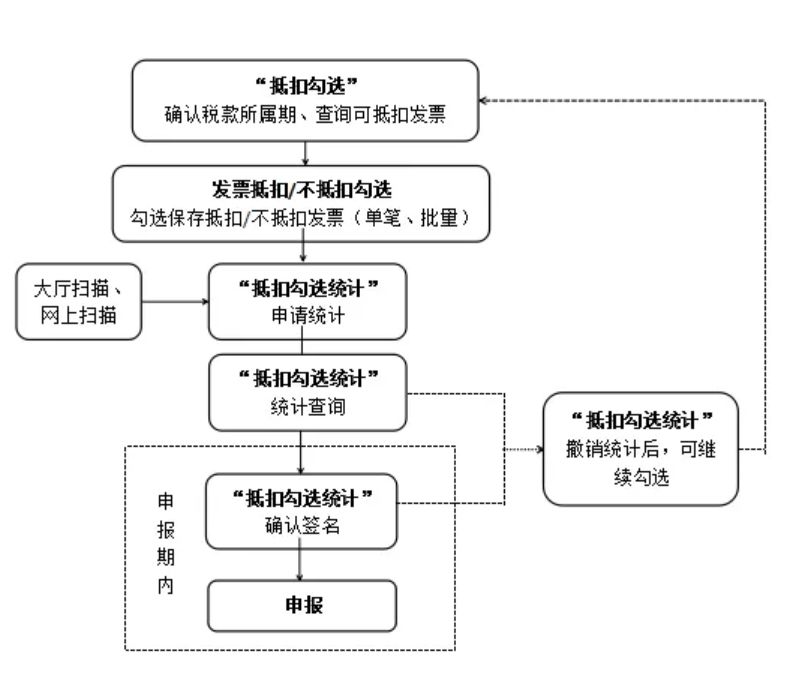

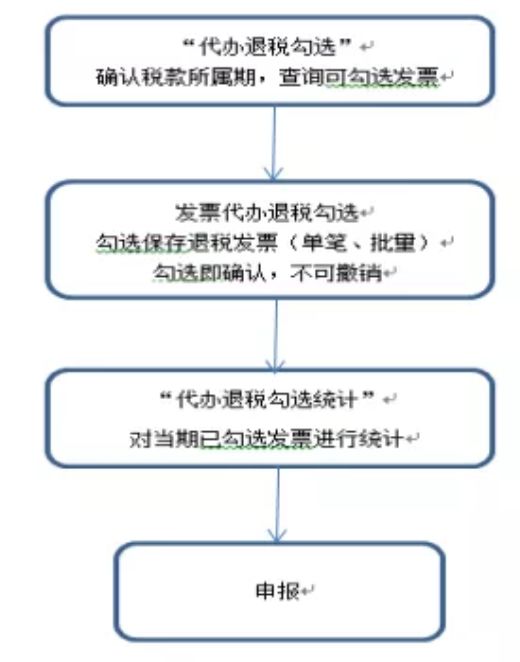

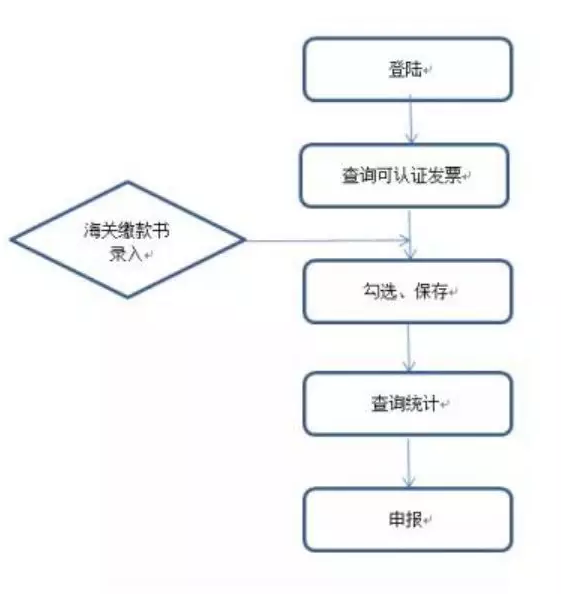

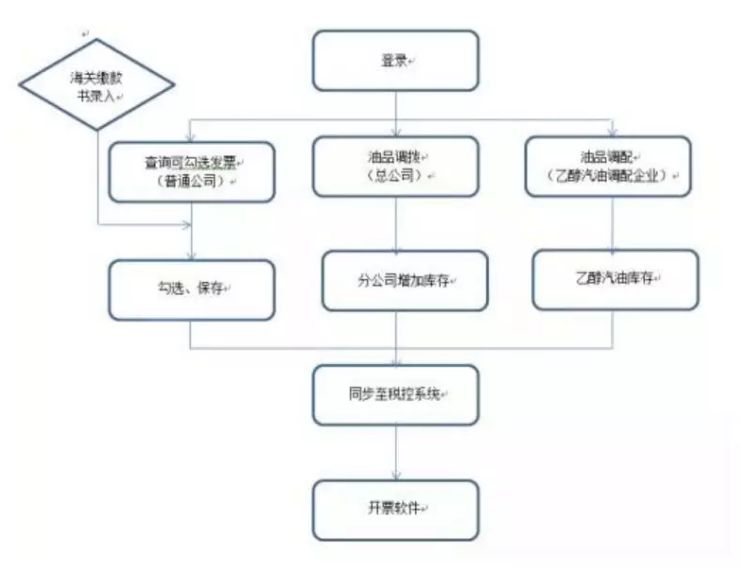

一、主要新增功能 (一)所有发票均需确认用途后再进行勾选 可勾选的发票类型为:增值税专用发票、机动车统一销售发票、增值税电子普通发票(通行费)。发票用途包括:用于申报抵扣或不抵扣、用于出口退税和代办退税,三项用途相互独立、每份发票只能选择其中一项。此外,扫描认证的发票默认用途为申报抵扣。 (二)抵扣勾选增加确认签名操作 抵扣勾选中取消了确认勾选,改为在勾选统计中的确认签名。优化后的抵扣勾选流程为:勾选可抵扣发票、申请统计、查询统计表、确认签名,以上步骤完成后即可进行申报。 纳税人可根据需要在确认之前撤销勾选,重新确认用途再勾选,并自行选择合适税款所属期申报抵扣。原确认勾选后无法撤销修改,现在用户可以在未提交申报期间对已勾选并确认签名的发票数据进行整体撤销。 (扫描认证的进项发票,也需要登录综合服务平台进行确认签名) (三)抵扣勾选增加新项目 增加了不抵扣勾选和逾期发票抵扣申请、勾选以及出口转内销发票勾选的功能。 (四)新增注销勾选功能 系统首页新增了注销勾选按钮,对于有需要注销勾选的纳税人,在完成当期税款所属期申报后(例如当前月份为7月,当期税款所属期为6月),允许其对下一税款所属期发票数据的确认(例如当前月份为7月,下一税款所属期为7月),以实现下一税款所属期的注销申报功能。注销勾选后可在所属期所在自然月进行确认签名。注销勾选后,可根据需要“撤销注销勾选”。 (纳税人仅在注销税务登记时使用注销勾选功能。纳税人注销勾选后,需要完成注销申报。) (五)新增回退税款所属期操作 纳税人需要回退税款所属期到上一期继续进行发票认证时,可做回退税款所属期操作,回退税款所属期需同时符合以下三个具体条件,系统才会显示“回退税款所属期”按钮。 具体条件为: 1、上一税款所属期撤销申报或征期截止日第二天平台未接收到已申报结果,系统切换税款所属期到下期的; 2、综合服务平台从征管系统获取到的需要回退的税款所属期申报结果为“未申报”状态。 3、在回退属期的申报期内。 (六)发票查询新增功能 发票查询功能改为进项发票查询功能,并增加了出口转内销查询和未到勾选日期发票查询两个功能。 此外,系统提供异常发票清单查询功能,纳税人可统计发票勾选确认后,状态为异常(含作废、失控、红冲或管理状态非正常)的发票清单信息。异常发票不能作为有效抵扣、退税或代办退税的依据,需根据相关规定进行处理。 (七)增值税发票全生命周期展示 在抵扣勾选、退税勾选、代办退税勾选的查询功能中新添加了一项“查看发票明细”功能,用户可在此功能中查看对应发票的数据流转的全部流程。 (八)发票下载 企业可通过发票下载功能,根据业务需要自行申请并下载本企业开具的和取得的增值税发票,本功能模块包含发票下载、发票查询等功能。 1、同一个开票月份的每一类发票每24小时申请下载请求不超过1次; 2、当前开票月份的每一类发票最多申请5次发票下载,历史开票月份的每一类发票每30天可申请一次发票下载; 3、提交的申请会在24小时内被处理; 4、可以下载7天内申请且处理完成的发票; 二、相关操作流程 (一)抵扣/不抵扣发票勾选操作 综合服务平台“抵扣勾选”模块下设“发票抵扣勾选”、“发票批量抵扣勾选”、“逾期发票抵扣勾选”和“出口转内销发票抵扣勾选”和“发票不抵扣勾选”五项发票勾选功能。 其中,“出口转内销发票抵扣勾选”模块下设“出口转内销抵扣勾选”和“出口转内销不抵扣勾选”两个选项。纳税人根据经营实际,选择相应发票进行勾选。 对勾选为抵扣的发票默认全额抵扣,纳税人可根据实际情况自行调整有效抵扣税额,调整后该张发票剩余的税额不能二次被抵扣,也无需在“发票不抵扣”模块再进行勾选。对不用于抵扣的各类发票(包括出口转内销发票),纳税人应选择对应模块进行不抵扣勾选。 申报期内,纳税人可使用“抵扣勾选统计”功能进行申请统计,并对抵扣统计表进行签名确认,完成签名确认后填写申报表进行申报。在签名确认前,纳税人对用于当期申报抵扣的发票,用途或抵扣所属期有调整,可以撤销勾选或重新勾选。 操作流程如下: (二)退税勾选操作 综合服务平台 “退税勾选”模块下设“发票退税勾选”、“退税批量勾选”、“退税确认勾选”和 “退税勾选统计”四项功能。仅外贸企业、外综服企业具有“退税勾选”功能权限。 纳税人分别通过“发票退税勾选”和“退税批量勾选”功能选项,逐票勾选或同时勾选多份发票;对勾选为退税的发票,通过“退税确认勾选”功能进行确认,一经确认,不可撤销;通过“退税勾选统计”功能,可查询所属月份内勾选为退税的发票汇总统计信息,勾选统计表数据默认更新频率为每天,新增勾选数据会触发报表实时更新。 其中,“退税勾选统计”下设“发票统计表”和“异常发票统计表”两个选项,分别展示指定月份所有勾选为退税的发票清单和勾选为退税发票后出现异常(含作废、失控、红冲)的发票信息。异常发票不能作为办理退税业务的有效依据。 操作流程如下: (三)代办退税勾选操作 综合服务平台 “代办退税勾选”模块下设“代办退税勾选”、“代办退税批量勾选”和“代办退税统计”三项功能。 “代办退税勾选”功能仅适用于外综服企业,可对有代办退税标识的增值税专用发票(即备注栏注明“代办退税专用”的专用发票)进行勾选。该功能操作流程区别于“退税勾选”,无单独的确认环节(勾选即确认),一经勾选,不可撤销。通过“代办退税勾选”和“代办退税批量勾选”功能,纳税人可逐票勾选或同时勾选多份发票;通过“代办退税统计”,纳税人可查询指定月份内勾选为代办退税的发票汇总统计信息表,统计信息表数据默认更新频率为每天,新增勾选数据会触发报表实时更新 操作流程如下: (四)成品油消费税管理 1、成品油消费税管理(成品油生产企业) 针对成品油生产企业,综合服务平台“成品油消费税管理”模块下设“消费税工作台”、“海关缴款书录入”、“成品油发票认证”、 “成品油认证统计”和“成品油换算标准查询”五项功能。 通过“消费税工作台”功能,纳税人可查看当年及以前年度各月成品油消费税进项发票的认证情况(含成品油增值税专用发票和海关进口缴款书); 通过“海关缴款书录入”功能 ,纳税人可将已取得的海关进口缴款书相关信息(仅限稽核结果相符的)录入至增值税发票综合服务平台; 通过“成品油发票认证”功能, 纳税人可将取得的正常状态的增值税专用发票(成品油)和海关进口消费税专用缴款书进行勾选,用于当前税款所属期消费税申报; 通过“成品油认证统计”功能 ,纳税人可查询已认证成品油汇总表(不包括勾选后变为异常的票据); 通过“成品油换算标准查询”功能,纳税人可查看税收商品换算标准和海关商品换算标准。 操作流程如下: 2、成品油消费税管理(成品油经销企业) 针对成品油经销企业,综合服务平台“成品油消费税管理”模块,下设 “海关缴款书录入”、“购进数据选择”、 “购进明细查询”、“油品调拨”、“调拨情况查询”、“乙醇汽油领用控制”和“成品油换算标准查询”七项功能。 其中,“油品调拨”和“调拨情况查询”为总公司特有功能,“乙醇汽油领用控制”为乙醇汽油调制企业特有功能。 通过“海关缴款书录入”功能,纳税人可将取得的海关进口缴款书相关信息(仅限稽核结果相符的)录入至增值税发票综合服务平台; 通过“购进数据选择”功能,纳税人可对取得的增值税专用发票(成品油)和海关进口专用缴款书信息进行选择确认,需要注意的是,增值税专用发票(成品油)在该模块进行选择确认前,应先对发票进行抵扣勾选并确认签名申报; 通过“购进明细查询”功能,纳税人可分别查询勾选成品油明细和税务机关补录成品油明细; 通过“油品调拨”功能,总公司可以进行成品油的调拨,总公司本部需要增加库存可通过本功能调拨来实现。目前,“油品调拨”功能不支持分公司向总局的成品油调拨回退业务; 通过“调拨情况查询”功能,总公司可查询成品油调拨历史信息; 通过“乙醇汽油领用控制”功能,纳税人可调配乙醇汽油和查询领用调配日志; 通过“成品油换算标准查询”功能,纳税人可查看税收商品换算标准和海关商品换算标准。 操作流程如下: 三、主要问题 (一)关于增值税发票综合服务平台 1、什么企业可以使用增值税发票综合服务平台(企业版)? 答:所有使用含有数字证书的税控设备的一般纳税人和小规模纳税人均可使用该平台。 2、纳税人为不能使用增值税发票综合服务平台(企业版)的特定类型企业,该如何认证发票? 答:不能使用增值税发票综合服务平台(企业版)的特定企业可在办税服务厅勾选确认。 3、使用增值税发票综合服务平台(企业版)抵扣勾选功能对纳税人信用等级有要求吗? 答:没有,全部增值税一般纳税人均可登录使用该平台。 4、小规模纳税人是否可以使用增值税发票综合服务平台(企业版)? 答:小规模纳税人可以登录增值税发票综合服务平台(企业版)并使用部分功能。 5、小规模纳税人可以使用增值税发票综合服务平台(企业版)中的哪些功能? 答:小规模纳税人可以使用平台中的进项发票查询、税务事项通知书、成品油消费税管理(仅成品油企业)、发票下载和档案信息维护等功能。 (二)关于发票抵扣勾选 1、纳税人登录增值税发票综合服务平台(企业版)后没有抵扣勾选功能是什么原因? 答:请确认纳税人是否为小规模纳税人或转登记纳税人,或一般纳税人未到生效日期。 2、增值税发票综合服务平台(企业版)抵扣勾选模块都有哪些功能? 答:抵扣勾选模块包含发票抵扣勾选、发票批量抵扣勾选、发票不抵扣勾选、逾期发票抵扣勾选、出口转内销发票勾选以及抵扣统计确认等功能。 3、“发票抵扣勾选”模块可以勾选的发票数据有哪些? 答:可以勾选同时满足以下条件的发票数据: (1)由增值税发票管理新系统开具且尚未完成认证的增值税专用发票(代办退税专用发票除外)、机动车销售统一发票、增值税电子普通发票(通行费)。 (2)发票状态、管理状态为正常且未超过抵扣时限。 4、“发票抵扣勾选”模块不可勾选的发票数据有哪些? 答:不可勾选的发票数据有:超过抵扣时限的发票且未经税局审核通过的发票(逾期发票);已作废、已红冲、已失控、管理状态非正常等异常发票。 5、 对于发票抵扣量大的企业可以实现批量勾选发票么? 答:发票抵扣量大的企业,可以使用“发票批量勾选”模块,通过文件导入的形式实现批量勾选,提高发票勾选效率、降低勾选工作量。 6、勾选为“部分抵扣”和“不抵扣”的发票,该所属期申报缴税后能否再次选择抵扣? 答:不可以再次选择抵扣。 7、 可以将一张发票同时进行“抵扣勾选”和“退税勾选”吗? 答:不可以,一张发票仅可勾选一种用途。 8、纳税人如何对当期申请抵扣的发票数据进行确认? 答:征期内,纳税人完成当期抵扣勾选后,需在增值税申报抵扣前,到“抵扣勾选统计”模块申请统计,生成本期可用于申报抵扣的发票汇总统计表,并进行确认签名。 9、 纳税人进行“申请统计”操作后是否可以继续勾选发票? 答:纳税人在非增值税申报期,进行“申请统计”操作后,可继续对发票进行抵扣/不抵扣操作,但不可进行确认签名。纳税人在增值税申报期内,进行“申请统计”操作后,则必须撤销统计方可进行抵扣/不抵扣操作。 (三)关于新增确认签名功能 1、“确认签名”是什么? 答:“确认签名”是指在平台中对当期申请抵扣的发票数据进行确认。纳税人申报期内需对抵扣勾选统计表进行签名确认,方可进行当期的抵扣申报工作,经“确认签名”确认后当前统计表将作为申报抵扣的依据。 2、 不经过“确认签名”是否可以申报抵扣? 答:不可以。 3、 本期无进项抵扣需求是否需要申请统计并确认签名? 答:若纳税人本期没有需要勾选抵扣的增值税发票,则不需要在平台中进行申请统计并确认签名。 4、“确认签名”功能开放时间? 答:“确认签名”功能仅在申报期内开放,确认签名和撤销签名支持多次操作。如纳税人因注销税务登记,需要提前申报抵扣的,可使用“注销勾选”功能提前进行确认签名。 5、 确认签名后需要继续勾选发票怎么办? 答:确认签名后系统会锁定当期勾选操作,如需继续勾选发票,可在成功“撤销签名”后继续进行勾选和撤销勾选操作。 6、 撤销确认签名有无次数限制? 答:抵扣勾选支持多次撤销确认,退税勾选确认后不可撤销,代办退税勾选后无需确认且不可撤销。 (四)关于退税勾选功能 1、哪些企业可以使用“退税勾选”模块? 答:只有外贸型出口企业和外贸综合服务企业能够使用“退税勾选”模块。 2、发票“退税勾选”后未进行确认能否申报出口退税? 答:发票“退税勾选”后未进行确认不能申报出口退税,需完成“发票确认勾选”才能用于出口退税。 3、 退税勾选确认后能否撤销重新选择? 答:确认后不可撤销。 (五)关于代办退税勾选功能 1、 哪些企业可以使用“代办退税勾选”模块? 答:只有外贸综合服务企业能够使用“代办退税勾选”模块。 2、 哪些发票可用于“代办退税勾选”? 答:备注栏内注明“代办退税专用”的增值税专用发票可用于“代办退税勾选”。 3、“代办退税勾选”需要进行确认操作吗? 答:“代办退税勾选”没有确认环节,“代办退税勾选”提交或“批量代办退税”勾选文件上传即确认,且无法撤销。 (六)关于发票下载功能 1、“发票下载”模块可以申请下载哪些发票? 答:纳税人可在“发票下载”模块申请下载本企业开具的和取得的增值税发票。 2、 发票下载申请提交后是否可以直接下载文件? 答:纳税人查询处理状态,显示为“处理完成”后,方可下载。 (七)关于发票查验功能 1、 如何查询当月取得的进项发票? 答:纳税人可以在“进项发票查询”模块里的“单票查询”和“未到期发票查询”中查询当月取得的进项发票。 2、 纳税人是否可以在平台进行发票查验? 答:纳税人可点击平台中“发票查验”按钮自动跳转国家税务总局全国增值税发票查验平台后进行发票查验。 3、纳税人平台档案信息显示不全怎么办? 答:需携带税控设备到主管税务机关办税服务厅,由税局端加载档案。 4、 纳税人取得的增值税发票在平台中查询不到是什么原因? 答:销方离线开具的增值税发票,在上传到税局端之前无法查到。若非前述原因,需到发票查验平台查验该张发票是否存在。 5、 扫描认证的发票是否需要在增值税发票综合服务平台(企业版)中确认签名? 答:扫描认证的发票,需要在申报抵扣前登录平台进行确认签名。扫描认证的发票默认为抵扣勾选,如需调整用途需撤销抵扣勾选后重新勾选。 (八)关于回退税款所属期功能 1、 什么情形企业需要使用“回退税款所属期”功能? 答:平台获取到企业当期已完成增值税申报的结果后,会自动跳转到下一税款所属期,并显示“回退税款所属期”按钮。若企业需返回上一税款所属期调整认证数据,可进行回退税款所属期操作。 2、回退税款所属期需要满足哪些条件? 答:申请回退税款所属期需要纳税人同时满足以下条件: (1)税款所属期跳转到下期后,企业又在当期撤销申报; (2)平台获取到的需回退的税款所属期增值税申报结果为“未申报”; (3)在回退属期的申报期内。 (九)关于注销勾选功能 1、什么情形企业需要使用注销勾选功能? 答:一般情况下进入申报期后纳税人才可进行确认签名,需要做注销当期申报提前确认勾选的纳税人,可以使用注销勾选功能提前对下一税款所属期发票数据进行确认。 2、 注销勾选需要满足什么条件? 答:申请注销勾选需要平台获取到纳税人当前税款所属期增值税申报结果为“已申报”,否则无“注销勾选”按钮。 (十)关于业务办理要求 1、 纳税人到主管税务机关办理增值税发票综合服务平台相关业务是否要携带税控设备? 答:需要。